距离美国大选不足两周了,特朗普交易又热络起来,几乎每个人都开始谈论起大选,这全民参与的ZJ大瓜谁不爱啊。

对ZJ不是很懂,但民调出差错的概率太大了。上上次2016年就是很典型的一个例子。当时特朗普当选的结果出炉,震惊整个金融市场部的场景仍历历在目。并且这种ZJ游戏与宏观经济还真不太相同,宏观经济的话,其预兆或脉络隐隐可查,所以 Econ surprise也许可追踪,但ZJ surprise要追踪的话基本不靠谱。

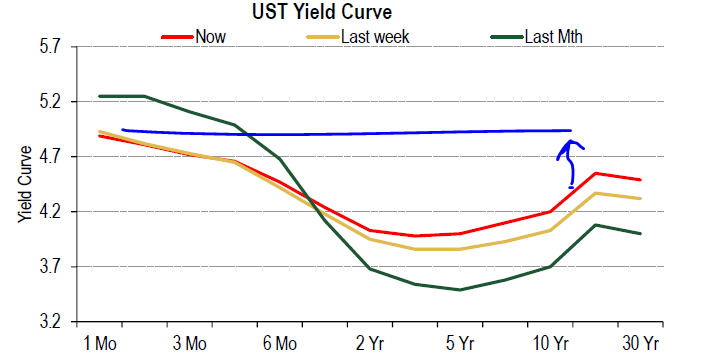

本周,金融市场,尤其是美债和美元,快速定价特朗普交易。美国债的抛售为美元的反弹添油加火,出现了明显的去杠杆的迹象。但美股市场仍基本平静,正关注财报季第二周动向。

美债的话,按照之前博客(实战秘籍:从加减息次数快速计算债券公允价值),虽然市场定价美联储降息减缓,但毕竟可确定的是降息周期已经开始,可以快速估计下10年期美债收益率上涨的空间已经很有限了,除非…

外汇的话,普遍认为如果特朗普上台,关税影响USDCNH将下跌到7.4左右。与现值7.14相比,空间很大!

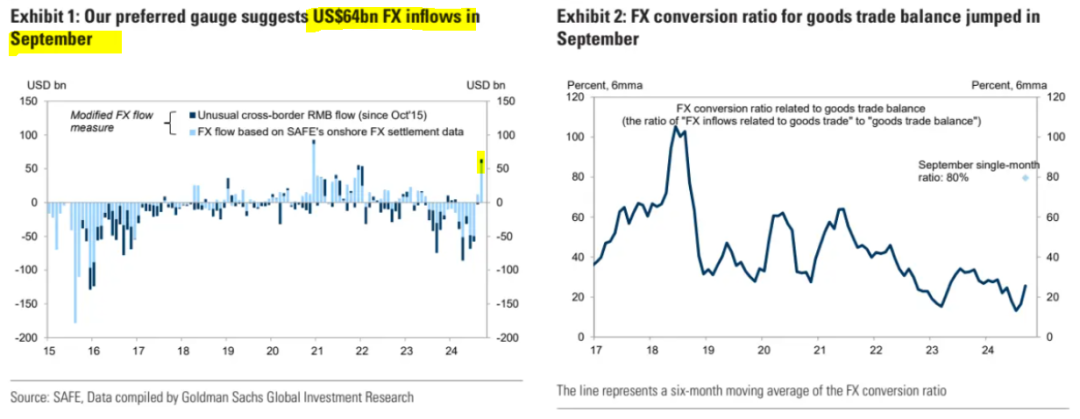

所以,会出现一边外汇CNH贬值,一边股市CSI上涨的情况么,尤其是考虑到FX-hedged return的话。汇市的话,最近GS、MS等都不约而同的重点提到出口商结售汇的影响。毕竟,与HF的自由单纯相比,Corp的行为有很多”不得不进行”的因素在。另外,22日外管局刚刚公布的数据显示 9 月外汇流入强劲。

接下来两周,要重点关注不同资产类别的玩家Flows动向了。在更清晰的脉络显现之前,个人倾向于选择降低风险敞口,专心看戏。

因为,是真心不懂啊。。。 要好好学习了,deep dive..

快速分享,老铁请关注周报更新。